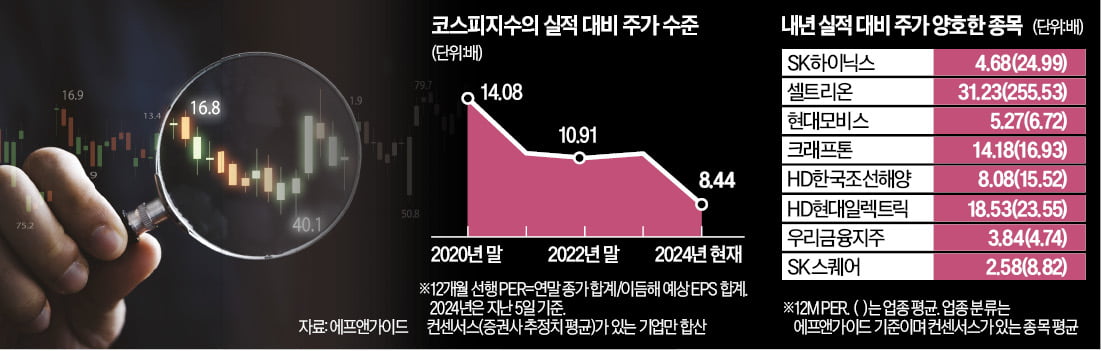

집계 기간 중 이 수치가 8배 수준으로 떨어진 적은 두 차례 있었다. 2011년 말 코스피지수의 12M PER은 8.75배였고, 2018년 말에는 8.51배였다. 그 이듬해인 2012년과 2019년에 코스피지수는 각각 9.38%, 7.67% 상승했다. 모두 코스피지수의 연도별 평균 상승률(3.11%)을 두 배 이상 웃돌았다.

최근 코스피지수의 밸류에이션이 낮아진 건 “반도체 경기가 이미 꺾였다”는 관측이 나오면서 비관론이 확산했고, 각종 대내외 위험(리스크)까지 불거졌기 때문으로 풀이된다. 트럼프 트레이드의 영향으로 반도체 등 수출주들이 약세를 보인 데 이어 지난 3일엔 윤석열 대통령이 비상계엄령을 선포해 국내 기업의 신인도와 원·달러 환율에 문제가 생길 수 있다는 우려가 나왔다.

이경민 대신증권 FICC리서치부장은 “최근 코스피지수가 등락을 반복하고 있지만 장기적으로는 분위기 반전이 가능할 것”이라며 “반도체, 2차전지, 자동차 등 낙폭 과대 업종의 비중을 확대해야 한다”고 했다.

국내 증권사들이 예상한 내년 코스피지수 범위는 2330~2930선이다. 중간값인 2630까지 코스피지수가 높아진다고 가정할 때 최근 종가 대비 상승 여력은 8.31%다. 이 수치는 금융투자협회가 최근 집계한 10년 만기 국채 수익률(연 2.744%)보다 5.57%포인트 높다. 김 전무는 “과거 사례를 보면 일드갭(주식과 채권의 기대 수익률 차이)이 5%포인트 이상으로 커진 경우 70% 이상은 6개월 뒤 주가가 올랐다”고 했다.

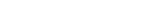

종목 장세가 본격화할 것이라는 관측도 나온다. 대세 하락이 잦아들었지만 그렇다고 추세적 상승이 나오기도 쉽지 않은 환경이기 때문이다. 전문가들은 SK스퀘어, 현대모비스, HD한국조선해양 등을 종목 장세에서 주가가 오를 가능성이 높은 종목으로 꼽았다. SK스퀘어의 내년 영업이익 컨센서스는 3개월 전부터 최근까지 33.8% 상향됐고, 현대모비스와 HD한국조선해양은 각각 11.6%, 3.4% 개선됐다.

양병훈 기자 hun@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩