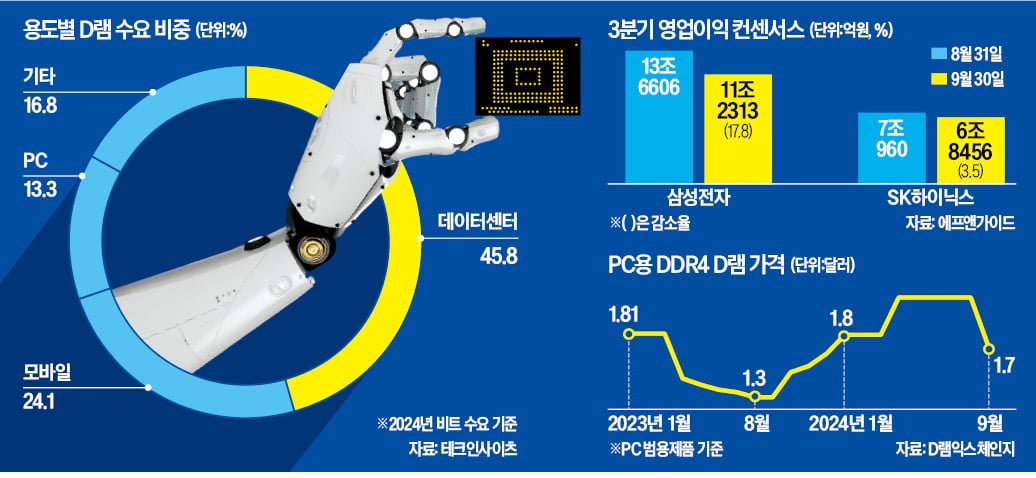

2일 시장조사업체 D램익스체인지에 따르면 지난달 ‘더블데이트레이트5(DDR5) 64기가바이트(GB) RDIMM’ 등 서버용 D램 모듈 가격은 모델별로 전월 대비 1~2% 상승했다. 반면 PC용 D램 모듈인 ‘DDR5 16GB SO-DIMM’ 고정거래가격은 전월과 변동이 없었다. 지난달 공급 계약이 체결된 PC용 개별 칩 가격은 10~22% 하락했다.

두 품목의 가격을 다른 방향으로 움직인 건 수요였다. 구글, 바이두 등 미국과 중국 테크기업이 서버 투자를 이어가면서 서버용 D램 주문은 꾸준한 반면 PC D램 수요는 주춤해서다. 블룸버그가 지난달 26일 집계한 13개 대형 테크기업의 2024회계연도 설비투자는 2314억달러로 8월 6일(2308억달러) 대비 소폭 늘었다. 2025회계연도엔 17% 증가할 것으로 전망됐다.

이와 달리 PC 제조사들이 인공지능(AI)을 적용한 제품을 공격적으로 출시하고 있지만, 시장 반응은 뜨뜻미지근하다. 시장조사업체 트렌드포스는 이를 반영해 4분기 PC용 D램 가격 상승률 전망치를 기존 ‘전 분기 대비 3~8%’에서 ‘보합’으로 하향 조정했다.

중국 창신메모리(CXMT)가 주력인 DDR4 공급을 늘린 여파다. DDR4는 2012년 상용화된 D램 규격으로, 2020년 출시된 DDR5보다 성능이 떨어진다. 2020년 월 4만 장(웨이퍼 기준) 수준이던 CXMT의 D램 생산 능력은 현재 월 16만 장(글로벌 점유율 10%)으로 늘어 세계 4위가 됐다. 올해 말 20만 장으로 증가하고, 내년에는 30만 장으로 늘어난다.

한국 메모리 기업들도 ‘리볼칩’으로 불리는 재활용칩을 시장에 판매하며 DDR4 하락을 부채질하고 있는 것으로 알려졌다. 리볼칩은 폐기된 메모리 모듈을 재활용해 생산한다. 트렌드포스는 “저가 리볼 DDR4칩이 현물 시장에 널리 퍼져 있다”고 했다.

황정수 기자 hjs@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩