▶본지 8월 23일자 A1, 3면 참조

금감원은 A저축은행 경영진의 정상화 노력과 의지가 부족하다고 본다. A저축은행은 부실채권 대신 우량채권을 매각해 충당금을 환입하고 국제결제은행(BIS) 자기자본비율을 끌어올리고 있다는 의혹을 받는다. 우량채권을 매각하면 단기적으로 BIS 비율은 높아지지만 보유 자산의 질이 나빠지고 수익 원천이 줄어드는 악순환에 빠진다.

금감원 관계자는 “일부 저축은행의 자본 적정성, 자산 건전성, 수익성이 모두 나빠진 가운데 대주주에게 정확한 상황을 전달해야 한다고 판단했다”며 “대주주에게 자본 확충, 부실 채권 정리, 수익성 개선 등 종합적인 방안을 전달하고 경영 개선을 요구할 방침”이라고 말했다.

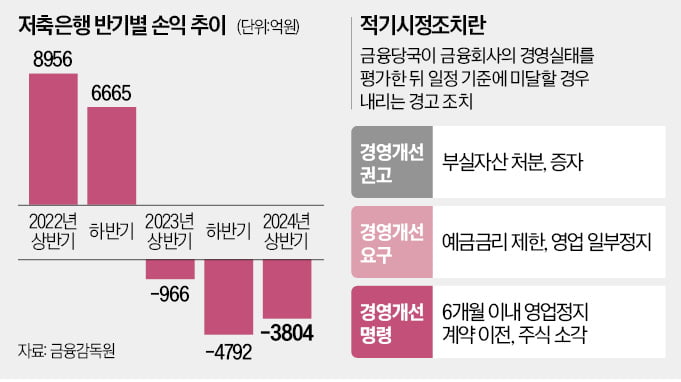

금감원은 지난 6월 부실 우려 저축은행 세 곳을 대상으로 실시한 경영실태평가 등급을 확정하고 최근 금융위원회에 의견서를 전달했다. 저축은행 3개사 모두 자산 건전성 4등급(취약)을 받아 적기시정조치 대상이 됐다. 적기시정조치는 금융당국이 금융회사의 경영 실태를 종합적으로 평가한 뒤 일정 기준에 미달할 경우 부과하는 구조조정 절차다. 금융당국은 경영개선권고를 받은 저축은행에 △인력 및 조직 운영 개선 △부실 자산 처분 △자본금 증액 △배당 제한 등 조치를 이행하도록 지시할 수 있다.

하지만 3개사 모두 곧바로 적기시정조치를 받는 것은 아니다. 적기시정조치 대상이 된 저축은행이 경영을 정상화하기 위한 계획을 제출하면 금융위는 최대 3개월간 조치를 유예할 수 있다. 일각에선 6월 말 건전성 지표가 개선된 저축은행 1~2곳은 적기시정조치를 유예받을 가능성이 크다는 분석이 나온다.

저축은행 업권에 ‘구조조정 태풍’이 몰아칠 것이라는 관측도 제기된다. 현재 수도권 저축은행은 적기시정조치를 받은 경우에만 동일 대주주가 저축은행을 추가 소유할 수 있다.

서형교/최한종 기자 seogyo@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩