“지난 며칠간 밤낮으로 많은 고마운 분들의 도움을 받아 계획을 짜낸 저는 싸움에서 우리가 이길 것으로 확신합니다. 연휴에도 외국 회사들과 소통하는 데 아무 문제가 없었습니다.”

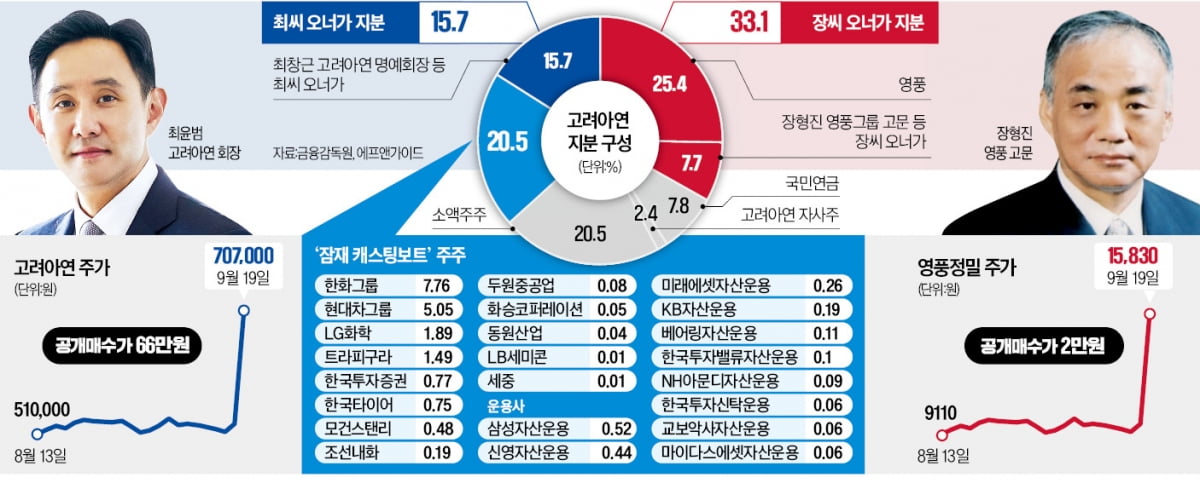

MBK파트너스와 영풍 연합의 기습 공개매수에도 침묵을 지키던 최윤범 고려아연 회장이 19일 임직원들에게 보낸 메시지를 통해 경영권 방어를 확신했다. 최 회장이 승기를 자신한 데는 자기자본 8조원의 한국투자증권을 우군으로 확보한 것이 배경이 됐다. 고려아연 분쟁이 국내 최대 사모펀드(PEF)와 초대형 증권사 간 ‘쩐의 전쟁’으로 확전하고 있다.

한국투자증권은 최 회장의 우호 세력으로 분류돼 있다. 한국투자증권은 2022년 최 회장 주도로 진행한 고려아연 유상증자에 1045억원을 투입해 지분 0.77%를 확보했다. 고려아연의 자사주 매입 등을 전담하는 수탁사 업무도 맡고 있다.

시간을 벌기 위한 작은 규모의 공개매수 가능성도 점쳐진다. 공개매수 가격은 높이되 매입 지분은 낮추는 식이다. MBK와 영풍의 공개매수를 저지하기 위한 목적이 강하다. 한편으로는 한국투자증권 측이 장내에서 지분 매집에 나설 수 있지만 시세조종 혐의가 적용될 수 있어 가능성은 희박하다.

고려아연은 분쟁 직전 영입한 글로벌 투자은행(IB) 출신 이승호 최고재무책임자(CFO)를 앞세워 글로벌 협력사 및 범아시아권 기업들과 접촉에 나섰다. 현재 가장 밀접한 곳은 글로벌 PEF인 베인캐피탈이다. 이 CFO는 베인캐피탈의 대표적 거래인 카버코리아와 관련해 자문을 제공하는 등 베인캐피탈과 친분이 두터운 인사로 꼽힌다. 이 CFO는 연휴 기간이던 17일 최 회장의 아시아 각국 출장에도 동행해 해외 투자자 미팅을 주선한 것으로 알려졌다.

최 회장이 ‘외국 회사’를 언급한 만큼 고려아연 지분 1.49%를 보유한 트라피구라 등 기존 우군이 지분을 늘려 최 회장을 도울 가능성도 제기된다.

고려아연은 백기사 확보와 별개로 김앤장법률사무소를 통해 자사주 매입의 적법성 여부도 검토하고 있다. MBK 측은 이 같은 움직임을 주가를 올리려는 행위로 간주해 자사주매입 금지 가처분신청으로 이를 막기 위해 총력을 쏟고 있다.

차준호 기자 chacha@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩