нҳёлӘ…нҷ”н•ҷкіөм—…мқҖ 1994л…„ 3мӣ” м„ӨлҰҪлҗң мӮ°м—…мҡ© н•©м„ұмҲҳм§Җ н•„лҰ„ мғқмӮ°·нҢҗл§Ө м—…мІҙмһ…лӢҲлӢӨ. м •нҳём—ҙ нҳёлӘ…нҷ”н•ҷкіөм—… лҢҖн‘ңк°Җ м§Җ분 80%лҘј к°–кі мһҲлҠ” мөңлҢҖмЈјмЈјмһ…лӢҲлӢӨ. көӯлӮҙмҷё м„қмң нҷ”н•ҷ м—…мІҙлЎңл¶Җн„° нҸҙлҰ¬м—җнӢёл Ң(PE)мқ„ мӮ¬л“Өм—¬ мӮ°м—…мҡ© PE н•„лҰ„мқ„ мғқмӮ°н•©лӢҲлӢӨ.

PE н•„лҰ„ мӢңмһҘмқҖ м ңмһ‘м—җ н•„мҡ”н•ң кё°мҲ мҲҳмӨҖмқҙ к·ёлҰ¬ лҶ’м§Җ м•ҠмҠөлӢҲлӢӨ. мғқмӮ° мӢңм„Ө к·ңлӘЁлҸ„ нҒ¬м§Җ м•Ҡм•„ л§ҺмқҖ мӨ‘мҶҢ м—…мІҙл“Өмқҙ м°ём—¬н•ҳкі мһҲмЈ . к·ёл§ҢнҒј кІҪмҹҒ к°•лҸ„к°Җ лҶ’мқҖ мӢңмһҘмһ…лӢҲлӢӨ.

н•ҳм§Җл§Ң нҳёлӘ…нҷ”н•ҷкіөм—…мқҖ м ңн’Ҳ кІҪмҹҒл Ҙмқҙ мўӢм•„ лҢҖнҳ• м—…мІҙл“Өкіј кҫёмӨҖнһҲ кұ°лһҳ кҙҖкі„лҘј мң м§Җн•ҙмҷ”мҠөлӢҲлӢӨ. мөңк·ј лЎҜлҚ°м№ м„ұмқҢлЈҢ, м ңмЈјлҸ„к°ңл°ңкіөмӮ¬ л“ұ мӢ к·ң кұ°лһҳмІҳк№Ңм§Җ нҷ•ліҙн•ҙ м–‘нҳён•ң нҢҗл§ӨмӢӨм Ғмқ„ ліҙмқҙкі мһҲмЈ .

л¬ём ңлҠ” мқҙмқөм°Ҫм¶ңлҠҘл Ҙмһ…лӢҲлӢӨ. мӮ¬м—… кё°л°ҳмқҖ нғ„нғ„н•ҳм§Җл§Ң PE н•„лҰ„м—җ нҺёмӨ‘лҗң мӮ¬м—… нҸ¬нҠёнҸҙлҰ¬мҳӨ л•Ңл¬ём—җ мҲҳмқөкө¬мЎ°к°Җ м—ҙмң„н•ң мғҒнғңкұ°л“ мҡ”. PE н•„лҰ„мқҖ м Җл¶Җк°Җк°Җм№ҳ мғҒн’Ҳмһ…лӢҲлӢӨ. мӢңмһҘ к·ңлӘЁ мһҗмІҙк°Җ лі„лЎң нҒ¬м§Җ м•Ҡкі л§Өм¶ңмІҳмқҳ м•Ҫ 70%к°Җ лҢҖк·ңлӘЁ мқҢлЈҢ м—…мІҙмҷҖ мһҗлҸҷм°Ё л¶Җн’Ҳ м—…мІҙлқј кұ°лһҳмІҳм—җ лҢҖн•ң көҗм„ӯл ҘлҸ„ нҒ¬м§Җ м•ҠмҠөлӢҲлӢӨ.

нҠ№нһҲ мӣҗмһ¬лЈҢ к°ҖкІ©м—җ л”°лқј мҳҒм—…мҶҗмқөмқҙ нҒ¬кІҢ ліҖн•ҳкі мһҲм–ҙ нҳёлӘ…нҷ”н•ҷкіөм—…мқҳ мӢ мҡ©лҸ„м—җ л¶ҲлҰ¬н•ҳкІҢ мһ‘мҡ©н•ҳкі мһҲмҠөлӢҲлӢӨ. мӣҗмһ¬лЈҢ к°ҖкІ©мқҳ ліҖлҸҷмқҙ нҒ° кІҪмҡ°м—җл§Ң нҢҗл§ӨлӢЁк°Җк°Җ мӣҗмһ¬лЈҢ к°ҖкІ©м—җ м—°лҸҷлҗ©лӢҲлӢӨ. мЎ°м •к№Ңм§Җ м•Ҫ 6к°ңмӣ” м •лҸ„ мӢңм°Ёк°Җ мһҲмЈ .

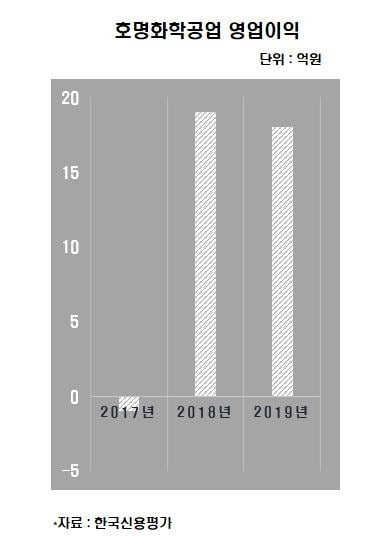

2017л…„м—” мӣҗмһ¬лЈҢ к°ҖкІ© мғҒмҠ№мқҙ нҢҗл§ӨлӢЁк°Җм—җ м Ғм Ҳн•ҳкІҢ л°ҳмҳҒлҗҳм§Җ м•Ҡм•„ мӣҗк°ҖмңЁмқҙ нҒ¬кІҢ мғҒмҠ№н–ҲмҠөлӢҲлӢӨ. 2016л…„ 87.8%м—җм„ң 2017л…„м—” 92.1%лЎң лӣ°м—ҲмЈ . л¬јлЎ мҳҒм—…мҶҗмӢӨмқ„ кё°лЎқн–Ҳкі мҡ”. м§ҖлӮңн•ҙм—җлҠ” мӣҗмһ¬лЈҢ к°ҖкІ© н•ҳлқҪмңјлЎң л§Өм¶ңмӣҗк°ҖмңЁмқҙ лӢӨмӢң 88.5%лЎң м•Ҳм •лҗҗм§Җл§Ң мӣҗмһ¬лЈҢ к°ҖкІ©м—җ л”°лҘё мӢӨм Ғ ліҖлҸҷм„ұмқҙ нҒ° кІҢ мӮ¬мӢӨмһ…лӢҲлӢӨ.

лӢӨн–үмҠӨлҹҪкІҢлҸ„ мһ¬л¬ҙл¶ҖлӢҙмқҖ мӨ„кі мһҲмҠөлӢҲлӢӨ. нҳёлӘ…нҷ”н•ҷкіөм—…мқҖ 2013~2014л…„ кіөмһҘ мҰқм„Өкіј мӮ¬л¬ҙлҸҷ мӢ 축мңјлЎң м•Ҫ 100м–өмӣҗмқ„ м§Җм¶ңн–ҲмҠөлӢҲлӢӨ. 2015~2016л…„м—” м„Ө비 мҰқм„ӨлЎң м•Ҫ 90м–өмӣҗ мҚјкі мҡ”. мқҙ л•Ңл¬ём—җ м°Ёмһ…кёҲмқҙ нҒ¬кІҢ мҰқк°Җн–ҲмҠөлӢҲлӢӨ. 2012л…„ л§җм—” 94м–өмӣҗм—җ к·ёміӨлҠ”лҚ° 2017л…„ л§җм—” 258м–өмӣҗмңјлЎң кёүмҰқн–ҲмЈ .

н•ҳм§Җл§Ң 2018л…„ мқҙмһҗ비мҡ©мқ„ мӣғлҸ„лҠ” мҳҒм—…м°Ҫм¶ңнҳ„кёҲмқ„ нҶөн•ҙ м°Ёмһ…кёҲ 46м–өмӣҗмқ„ мғҒнҷҳн–ҲмҠөлӢҲлӢӨ. көӯлӮҙ мӢ мҡ©нҸүк°ҖмӮ¬ мӨ‘ н•ң кіімқё н•ңкөӯмӢ мҡ©нҸүк°ҖлҠ” "м§ҖлӮңн•ҙм—җлҸ„ м°Ёмһ…кёҲ мғҒнҷҳ кё°мЎ°к°Җ мқҙм–ҙм§Җкі мһҲмңјл©°, лҢҖк·ңлӘЁ нҲ¬мһҗк°Җ мҷ„лЈҢлҸј м•һмңјлЎң мҳҒм—…нҳ„кёҲмқ„ л°”нғ•мңјлЎң мһ¬л¬ҙл¶ҖлӢҙмқҙ к°җмҶҢн• кІғ"мқҙлқјкі лӮҙлӢӨлҙӨмҠөлӢҲлӢӨ.

лӢӨл§Ң л¶Җмҷёмқҳ мһ¬л¬ҙл¶ҖлӢҙм—җ лҢҖн•ҙм„ мҡ°л ӨлҘј лӮҳнғҖлғҲмҠөлӢҲлӢӨ. нҳёлӘ…нҷ”н•ҷкіөм—…мқҖ мҲҳмқөм„ұкіј мһ¬л¬ҙм•Ҳм •м„ұмқҙ м·Ём•Ҫн•ң м ңмқҙм•Өм ңмқҙм—җ м§ҖкёүліҙмҰқмқ„ 11м–ө4000м–өмӣҗм–ҙм№ҳ м ңкіөн•ҳкі мһҲмҠөлӢҲлӢӨ. мөңлҢҖмЈјмЈјмқҳ мһҗл…Җк°Җ м§Җ분 100%лҘј к°–кі мһҲлҠ” м—…мІҙмһ…лӢҲлӢӨ. м§Җкёү ліҙмҰқ к·ңлӘЁк°Җ м ҲлҢҖм ҒмңјлЎң нҒ¬м§ҖлҠ” м•Ҡм§Җл§Ң 추к°Җм Ғмқё м§Җмӣҗ к°ҖлҠҘм„ұмқҙ мһҲлӢӨлҠ” кІҢ н•ңкөӯмӢ мҡ©нҸүк°Җмқҳ нҢҗлӢЁмһ…лӢҲлӢӨ. лӢЁкё°м ҒмңјлЎң мһҗкёҲ л¶ҖмЎұмқҙ мҳҲмғҒлҗҳлҠ” лҚ°лӢӨ мөңлҢҖмЈјмЈј к°„ нҠ№мҲҳм„ұмқ„ кі л Өн•ҙм„ңмЈ .

мқҙлҹ° мһ¬л¬ҙл¶ҖлӢҙ нҷ•лҢҖ к°ҖлҠҘм„ұмқҖ нҳёлӘ…нҷ”н•ҷкіөм—…мқҳ мӢ мҡ©лҸ„м—җ л¶Җм •м Ғмқё мҳҒн–Ҙмқ„ лҜём№ мҲҳл°–м—җ м—ҶмҠөлӢҲлӢӨ. нҳ„мһ¬ н•ңкөӯмӢ мҡ©нҸүк°ҖлҠ” нҳёлӘ…нҷ”н•ҷкіөм—…мқҳ л¬ҙліҙмҰқмӮ¬мұ„ мӢ мҡ©л“ұкёүмңјлЎң B+лҘј л¶Җм—¬н•ҳкі мһҲмҠөлӢҲлӢӨ. нҲ¬мһҗ л¶Җм ҒкІ© л“ұкёүмһ…лӢҲлӢӨ. (лҒқ)/kej@hankyung.com

(мЈј)н•ңкөӯкІҪм ңмӢ л¬ёмӮ¬ | м„ңмҡёмӢң мӨ‘кө¬ мІӯнҢҢлЎң 463 н•ңкөӯкІҪм ңмӢ л¬ёмӮ¬ л№Ңл”©

(мЈј)н•ңкөӯкІҪм ңмӢ л¬ёмӮ¬ | м„ңмҡёмӢң мӨ‘кө¬ мІӯнҢҢлЎң 463 н•ңкөӯкІҪм ңмӢ л¬ёмӮ¬ л№Ңл”©