2015년 10월27일 중국 난징시 신강경제개발구에서 열린 LG화학 난징 배터리 공장 준공식. 구본무 회장을 비롯한 당시 그룹 수뇌부가 ‘총출동’했다. LG그룹 경영진은 “연간 23만 대인 생산능력을 2020년까지 단계적으로 4배 이상 늘리겠다”는 내용의 중장기 투자 계획을 야심 차게 발표했다. 이보다 닷새 전엔 삼성SDI가 시안에 연산 15만 대 규모의 배터리 공장을 준공했다. 세계 최대 전기자동차 시장인 중국의 배터리 시장을 선점한다는 전략이었다.

하지만 불과 서너달 만에 중국에서 이런 현지화 전략을 실현하기 어렵다는 걸 깨달았다. 중국 정부는 2016년 1월부터 전기버스와 전기차 보조금 지급 기준을 새로 정해 외국 기업의 전기차 배터리 제조 및 판매를 규제했다. LG화학은 2016년 이후 중국 완성차업체에서 수주한 전기차용 배터리 물량이 사실상 ‘제로’로 떨어졌다. 이 회사는 규제가 없던 2015년까지는 100만 대(누적) 이상 수주했다.

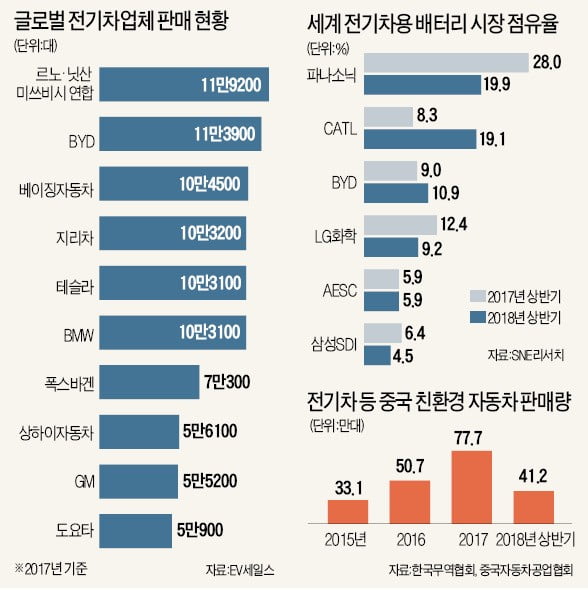

세계 시장 점유율은 19.1%로 1위 파나소닉(19.9%)에 0.8%포인트 차로 따라붙었다. 세계 최대 전기차 제조사 BYD가 10.9%로 3위에 올랐다. 지난해 2위였던 LG화학은 4위로, 5위였던 삼성SDI는 6위로 밀려났다.

세계 시장에서 승승장구하는 중국 배터리 기업들은 국가 주도의 치밀한 산업 육성 전략을 생생하게 보여주는 실증 사례로 꼽힌다. 거대한 시장을 앞세워 해외 선진업체들의 투자를 유도한 뒤 대규모 보조금과 시장 규제를 활용해 외국 업체를 견제하고 자국 기업을 키워낸다. 이런 방식으로 기술과 자본을 쌓은 중국 기업들은 해외로 진출해 글로벌 업체들과 경쟁한다.

◆BMW 파트너 된 CATL

지난달 10일 독일 베를린에서 날아든 외신 뉴스는 국내 배터리업계를 ‘발칵’ 뒤집어 놨다. 중국 전기차 배터리 제조사 CATL이 독일 중부 도시 에르푸르트에 전기차용 배터리 공장을 설립하는 양해각서(MOU)를 맺는다는 내용이었다. 초기 투자비용과 인건비를 줄이려고 헝가리(삼성SDI)나 폴란드(LG화학) 등 동유럽에 주로 투자한 국내 업체들과는 발상부터 달랐다.

CATL 창업주인 쩡위친 회장은 “유럽의 모든 자동차업체에 배터리를 공급하고 싶다”며 “유럽에 추가로 공장을 더 짓겠다”고 말했다. 리커창 중국 총리가 직접 독일로 와 MOU 체결 현장을 지켰다.

10년 전만 해도 상황은 딴판이었다. 파나소닉을 중심으로 일본 업체들이 독주하고 LG화학과 삼성SDI가 추격하는 형국이었다. 휴대용 2차전지는 1991년 소니가 처음으로 리튬이온전지를 개발한 뒤 일본 기업을 중심으로 기술이 발전했다. LG와 삼성 등 국내 업체들이 연구개발(R&D)에 본격 뛰어든 시기도 1995년께였다. 워크맨, 노트북, 휴대폰에 들어가는 소형 배터리가 주력 제품이었다.

◆속전속결로 산업 육성

글로벌 시장의 판도가 요동친 건 2010년 들어 전 세계 전기차 양산이 본격화된 이후다. 애플에 배터리를 납품하던 ATL의 공동창업자 쩡 회장이 ATL을 나와 CATL을 창업한 해가 2011년이다. 가솔린이나 경유를 연료로 쓰는 내연 기관으로 수백 년 동안 기술을 축적한 BMW, 제너럴모터스(GM)와 같은 선진국 완성차와 경쟁하기 어렵다고 판단한 중국 정부가 전기차와 전기차 배터리산업 육성에 나서면서 시장 판도가 달라졌다.

중국 정부는 2015년 중국의 신성장 기업 육성 전략을 담은 ‘중국제조 2025’ 계획을 발표한 뒤 이듬해 1월부터 곧바로 보조금 규제를 시행했다. 정부가 여러 기준에 따라 전기차 보조금을 받을 수 있는 차량을 심사한 뒤 보조금 지급 대상 차량을 공개하는 방식이다. 2016년 말 이후 LG화학, 삼성SDI가 배터리를 공급한 전기차가 보조금을 받은 적은 한 번도 없다. 업계 관계자는 “보조금 지급 세부 기준뿐 아니라 지급 대상에서 제외됐다는 사실도 해당 업체엔 제대로 알려주지 않는다”고 분통을 터뜨렸다.

◆한국도 성장 산업 키워야

중국의 전기차는 정부 보조금 없이는 가격 경쟁력을 갖지 못한다. 차 한 대당 직접 지급하는 보조금이 10만위안(약 1640만원)에 달하는 데다 차량 구입세 면제, 차량구입 자금 대출(최대 85%) 등 다양한 혜택을 주고 있어서다. 김종복 KOTRA 창사무역관장은 “일부 대도시에서는 전기차가 차량 2부제에서 제외되고 내연기관 자동차 구매도 일정 비율 이하로 제한하고 있어 중국 시장의 전기차 판매가 폭발적으로 늘어날 전망”이라며 “국내 업체들이 무방비 상태로 당하고 있다”고 전했다.

중국 배터리 업체들은 정부 보조금과 해외 기업을 차별하는 교묘한 규제를 통해 기술과 자본을 축적한 뒤 해외로 진출하고 있다. CATL이 지난해 거둔 매출은 3조4055억원, 영업이익은 8389억원에 달한다. 영업이익률은 24.6%다. 업계 관계자는 “CATL, 비야디(BYD) 등 중국 배터리 업체들은 사실상 외부 경쟁자가 없는 상황에서 안정적인 수익을 얻고 있다”고 말했다.

반면 LG화학과 삼성SDI는 지금까지 전기차용 배터리 시장에서 연간 기준으로 영업이익을 낸 적이 한 번도 없다. 휴대폰용 소형 배터리에서 벌어들인 수익을 연구개발과 설비투자에 쏟아붓고 있어서다. 안덕근 서울대 국제대학원 교수는 “중국이 자국의 거대한 시장과 비관세 장벽을 내세운 보호무역주의를 활용하면서 글로벌 통상 정책의 패러다임이 바뀌고 있다”며 “신산업과 친환경 산업에 대한 민관 연구개발 투자를 강화하는 게 한국 정부가 할 수 있는 최선의 대응책”이라고 말했다.

좌동욱 기자 leftking@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩