14일 한국은행 도쿄사무소가 발표한 '2022년 하반기 일본 경제 전망 및 주요 이슈'에 따르면 일본의 제조업 해외 생산 비율은 2017년 최고치(25.4%)를 기록한 이후 2020년 23.5%로 내려갔다. 해외 현지법인 매출액은 2018년 138조6000억엔에서 2020년에는 112조8000억엔을 기록했다. 2년 사이 18.6% 줄어든 수치다.

일본 제조기업은 2010년 이후 생산 시설을 중국과 아세안(ASEAN)으로 적극적으로 옮겼다. 환리스크를 피하고 생산비용을 낮추기 위해서다. 일본의 법인세율이 40%에 달하는 점도 일본 제조기업이 생산시설을 해외로 이전하는 데 큰 영향을 미쳤다. 이에 따라 2010년 해외에 법인을 둔 일본 제조기업은 8412개 사에서 2020년 1만1070개 사로 31.6% 늘어났다.

일본의 제조업 해외직접투자 잔액 역시 2020년 말 기준 77조9000억엔으로, 2010년(31조4000억엔)과 비교하면 두 배 이상 확대됐다. 국내총생산에서 차지하는 비중도 이 기간 6.2%에서 14.5%로 늘어났다.

하지만 최근 들어 일본 제조기업의 해외 생산 비율 상승 속도가 더뎌지고 있다. 한은 도쿄사무소는 보고서에서 △일본 내 기업활동 여건 개선 △신흥국과 일본 간 생산비용 격차 축소 △기업들의 공급망 리스크 인식 증대 등을 주요 요인으로 꼽았다.

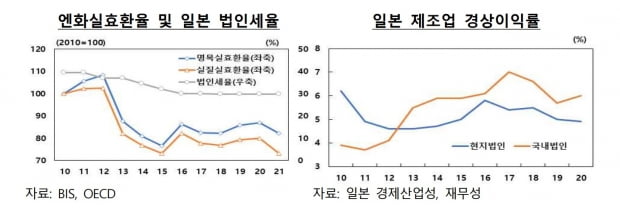

우선 일본 정부의 지속적인 금융완화정책과 일본 내 저물가 등의 영향으로 일본의 실효환율은 명목과 실질 모두 2010년 대비 크게 하락했다. 올해 5월 기준 엔화의 실질실효환율(2010년=100엔)은 63.13엔으로, 1972년 6월 이후 가장 낮은 수준을 기록했다. 일본 국민의 구매력이 떨어졌다는 의미이기도 하지만, 일본산 제품의 가격 경쟁력이 높아졌다는 의미이기도 하다. 엔·달러 환율은 지난달 14일 139.1엔을 기록하면서 1998년 8월31일(142.3엔) 이후 약 24년 만에 가장 높은 수준을 기록했다.

일본의 법인세율(국세+지방세)도 내려갔다. 2010년 법인세율은 39.54%에서 지난해 29.74%로 내렸다. 여기에 일본 주도로 호주, 멕시코, 베트남 등 아시아·태평양 11개국이 참여하는 포괄적・점진적 환태평양경제동반자협정(CPTPP), 유럽연합(EU)과의 경제동반자협정(EPA), 역내포괄적경제동반자협정(RCEP) 등이 잇따라 발효하면서 일본산 제품에 대한 주요국의 관세가 내려간 것도 일본 내 생산 이점이 커진 요인이라고 보고서는 평가했다.

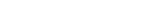

보고서는 "2013년 이전에는 해외 현지법인의 경상이익률이 국내 법인보다 높았으나 제반여건 변화 및 일본의 경기 회복 등으로 2013년 이후에는 국내 법인의 경상이익률이 현지법인을 지속해서 상회하고 있다"고 밝혔다.

일본 기업이 생산시설을 세운 신흥국 인건비가 크게 올랐지만 일본 내 임금과 물가상승률은 상대적으로 낮은 수준에 머무는 것도 일본 기업의 오프쇼어링이 주춤한 원인으로 꼽혔다. 일본무역진흥기구(JETRO)에 따르면 지난해 해외로 진출한 일본 기업의 인건비(제조업 생산직 월 기본급 기준)는 2010년 대비 두 배 이상 상승한 것으로 나타났다. 중국은 이 기간 115% 급등했고, 인도네시아 111%, 베트남 147%로 각각 치솟았다.

반면 지난해 일본의 제조업 임금(소정내급여 기준)은 2010년 대비 6.5% 상승했다. 소비자물가도 12년간 5.3% 오르는 데 머물렀다.

미·중 무역 갈등이 심화하고 코로나19 확산 등에 따라 공급망 차질이 빚어지면서 "기업들이 공급망 리스크 관리 차원에서 생산거점 분산 또는 국내 복귀를 고려하는 경향이 심화하고 있다"고 보고서는 지적했다.

보고서는 "최근 일본 내 일부 언론은 엔화 약세를 일본 제조업체의 국내 회귀를 촉진하는 기회로 삼아야 한다고 보도하고 있다"며 "생산거점 국내 회귀 확대를 통해 엔화 약세의 수출 증가 효과를 높임으로써 무역수지 적자 확대가 추가 엔화 약세를 유발하는 악순환을 방지할 수 있다는 주장이 나오고 있다"고 언급했다.

하지만 '복병'이 없지 않다. 일본 내 노동력이 부족한 점이 일본 기업의 전면적인 '유턴'의 가장 큰 장애요인으로 꼽힌다. 보고서는 "일본 생산직 유효구인배율(구인자 수/구직자 수)은 2015년 이후 지속해서 1을 상회하는 등 일손 부족 상황이 지속되고 있다"고 지적했다.

이런 흐름에서 일본 정부는 공급망 강화 등을 위한 경제 안보 관련 정책을 펼치고 있다. 반도체, 차세대 자동차처럼 생산거점 집중도가 높고 공급망 단절에 따른 리스크가 큰 주요 제품·부품·소재와 진단키트 등 국민이 건강한 생활을 영위하기 위해 중요한 제품·부품·소재를 생산하는 기업 가운데 해외 생산 의존도가 높은 기업의 일본 내 설비투자에 대해 5198억엔 규모 보조금을 제공했다. 또 대만 TSMC 등 해외 반도체 기업의 일본 내 공장 건설도 지원하기로 했다.

지난 5월에는 반도체·의약품·희토류 등을 '특정 중요물자'로 지정해 해당 물품 생산 시 재정 지원을 제공하는 경제안전보장추진법이 국회를 통과했다. 이 법은 내년부터 시행될 예정이다. 보고서는 "일본의 미국 주도의 다자 간 경제협력체인 인도·태평양 경제 프레임워크(IPEF) 참여 또한 향후 일본 제조기업의 생선 거점 결정에 영향을 미칠 가능성이 있다"고 내다봤다.

조미현 기자 mwise@hankyung.com

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩