영업이익률이 20%에 육박하지만 신용도 강등 위기에 놓인 기업이 있다. 옛 SK에너지의 윤활기유·윤활유 사업 부문이 물적 분할돼 설립된 SK루브리컨츠 얘기다. 고급 윤활기유 시장에서 선도적인 지위를 구축하고 있지만 대규모 배당에 따른 자금 유출이 신용도 개선의 발목을 잡고 있다.

SK루브리컨츠의 사업은 크게 윤활유 사업과 윤활유의 원료인 윤활기유 사업으로 나뉜다. 지난해 연결 기준 매출은 2조6880억원이다. 윤활기유 81.4%, 윤활유 18.6%로 구성돼 있다. 미국과 유럽, 중국 등에 판매법인을 갖고 있다. 글로벌 판매기반을 구축한 상태에서 인지도 높은 자체 브랜드를 확보한 상태다.

SK루브리컨츠는 고급 윤활기유 수요가 꾸준히 늘고 생산능력을 확충하면서 연결 기준 연 평균 4700억원 규모 이자·세금 차감 전 이익(EBIT)을 창출해왔다. 하지만 2018년 이후 미·중 무역 갈등으로 경기 불확실성이 확대되면서 EBIT이 2939억원(2019년 기준)으로 감소했다. 지난해엔 코로나19 여파로 판매량이 줄면서 EBIT이 2622억원으로 더 줄었다.

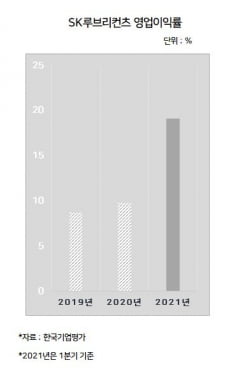

올 1분기엔 정유업계 가동률이 떨어지고 국제유가 상승에 연계한 재고 효과가 발생하면서 연결 기준 1370억원의 EBIT을 나타냈다. 올 1분기 SK루브리컨츠의 영업이익률은 19.1%에 이르고 있다. 지난해엔 9.8%, 2019년엔 8.7%였다.

하지만 이인영 나이스신용평가 수석연구원은 "업계 가동률이 상승하고 증설 등의 수급 부담도 있는 게 사실"이라며 "코로나19 재확산 가능성과 미·중 무역 갈등 등의 경기 변동 요인을 감안하면 당분간 실적 불확실성이 비교적 높다"고 내다봤다.

수년간 이어진 대규모 배당도 SK루브리컨츠의 재무부담을 키우고 있다. SK루브리컨츠는 2017~2019년 연 평균 3400억원의 배당 소요가 발생했다. 지난해에는 5000억원으로 크게 뛰면서 관련 자금 부담이 커졌다. 올 들어서도 1분기에 3500억원의 배당금 지급이 이뤄졌다. 올 5월엔 중간배당으로 2000억원의 추가적인 자금 소요가 생겼다.

업계에선 올해 중간배당을 포함한 SK루브리컨츠의 연간 배당 규모가 5500억원까지 확대될 것이라고 보고 있다.

2019년 리스회계 기준 변경으로 인해 리스부채 계상 영향까지 맞물리면서 SK루브리컨츠의 순차입금은 빠르게 늘었다. SK루브리컨츠의 2019년 말 리스부채 규모는 2926억원, 올 3월 말 기준으로는 2334억원이다.

SK루브리컨츠의 순차입금은 올 3월 말 기준 6581억원에 달하고 있다. 수년간 순이익을 웃도는 배당 소요가 나타나면서 자본 규모는 감소세를 보이고 있다. SK루브리컨츠의 부채비율과 순차입금의존도를 보면, 2016년 말만 해도 각각 68.6%, 마이너스(-) 3.3%였는데 올 3월 말 기준으로는 147.8%, 24.9%를 나타내고 있다.

증권사 한 관계자는 "이익창출 능력이 우수한 편이지만 적극적인 배당 감축이 이뤄지지 않으면 결국 신용평가사들이 실제 신용등급을 떨어뜨릴 수밖에 없을 것"이라고 예상했다.

업계에선 대규모 배당 유출이 이어질 것이라고 보는 시각이 많다. 나빠진 재무구조가 당분간 지속될 것이라는 얘기다. SK루브리컨츠의 지분 100%는 SK이노베이션이 들고 있다. SK이노베이션은 지난 4월 SK루브리컨츠 지분 40%를 사모펀드 운용사 IMM프라이빗에쿼티(PE)의 자회사인 IMM크레딧솔루션에 매각키로 결정했다. 오는 7월 말 지분 매각이 완료될 예정이다. PE에 지분 40%가 매각되는 만큼 배당 규모 축소 가능성은 더욱 낮아졌다는 게 업계 중론이다.

이 연구원은 "배당 소요가 현금흐름과 재무구조상 주요 부담 요인으로 작용하고 있어, 향후 배당금 지급 부담 추이를 면밀하게 관찰할 것"이라며 "SK이노베이션의 일부 지분 매각 이후 배당 정책 변화 가능성에 대해서도 봐야 한다"고 말했다.

김은정 기자 kej@hankyung.com

≪이 기사는 06월21일(13:40) 자본시장의 혜안 ‘마켓인사이트’에 게재된 기사입니다≫

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩

(주)한국경제신문사 | 서울시 중구 청파로 463 한국경제신문사 빌딩